权翼

金融产品的量化分析上篇帖子中,我们为读者讲解了作为期权风险系数的希腊字母中的第一个字母Delta。

读者还记得Delta是期权价格相对于标的股票价格变化的敏感度。期权的Delta不是固定不变的,会随标的股票价格、波动率、股息率、和无风险利率等其它变量变化而变化。而在期权风险系数中描述Delta相对于标的股票价格变化的敏感度,就是我们这一节的主题:Gamma。

Gamma的定义

Gamma的理论定义为期权的Delta相对于标的股票价格的变化率。通俗来讲,在其它变量恒定前提下,当股票价格发生微小变化时,期权Delta的变化量就是Gamma。

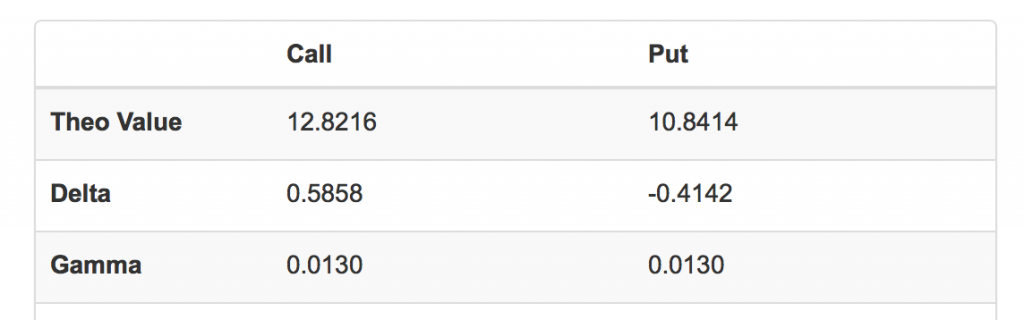

举例来说,在期权计算器默认页面,我们得到如下结果:

以看涨期权为例,此时:Delta=0.5858,Gamma=0.0130,这意味着如果股票价格上涨$1,看涨期权Delta将变为0.5858+0.0130 = 0.5988。

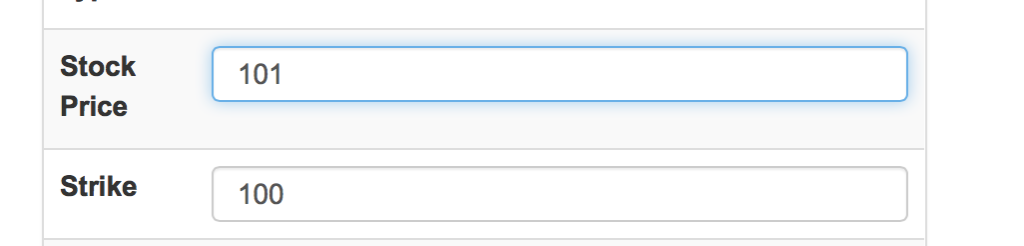

我们用计算器继续进行验证,将股票价格从100调整为101:

重新计算后,我们得到:

股票价格变化后,看涨期权Delta变为0.5986,和我们预期的0.5988非常接近。

如果我们进一步研究,就会发现Delta随股票价格的变化并不是线性的。事实上,准确来讲Gamma描述的是Delta变化的曲率。

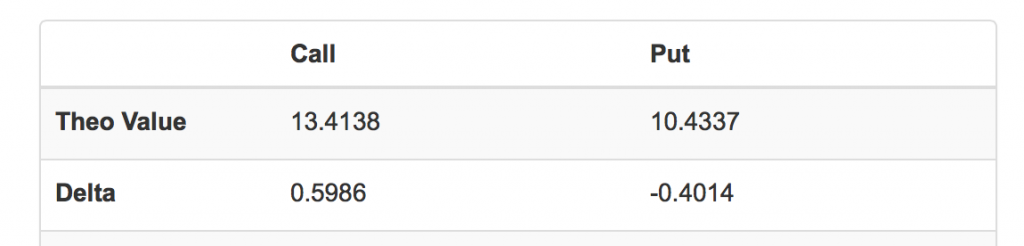

我们下面偷用一个以后会详细介绍的高级工具-希腊字母动态图-来从视觉上直观了解一下Delta和Gamma的关系。读者可以打开期权计算器,在页面默认状态下,将页面上移,读者可以看到在计算器基本输出、输入模块下,有一个图形显示区,这就是期权初学者可以充分了解期权动态特性的希腊字母动态图。

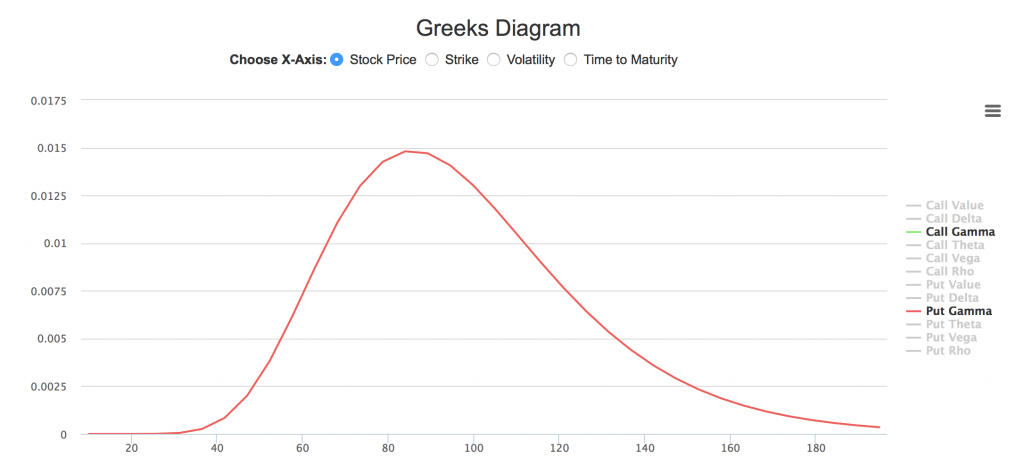

如上图所示,横坐标选择的是股票价格(从20以下到180以上),纵坐标显示的是看涨、看跌期权Delta值。图中可以看到,看涨、看跌期权Delta随股票价格的变化是两条平行的上行曲线,看涨期权Delta位于(0, 1)之间,看跌期权Delta位于(-1, 0)之间。除去深度实值和深度虚值(股票价格远远偏离平值100)部分比较平坦外,曲线基本为凹型向凸型转换,意味着Delta的变化由缓慢逐渐加快,达到峰值后,又逐渐减缓。Delta的这种变化速度用下面的Gamma图显示就更清晰了。(读者只需在图右侧取消Delta选项,选择Gamma即可)。

显然,Gamma在股票价格极低和极高(深度虚值和深度实值)时趋近于零,在接近平值附近时迅速飙升,达到峰值后又迅速回落。这和上面的视觉观察是一致的。(Gamma的具体峰值和很多变量有关,包括距到期日时间,这里暂不作详细论述)。

那么在现实中,Delta变化的快与慢,Gamma值的高与低,有什么实际意义呢?我们尝试从Delta作为对冲比率这一内涵来解释:

- Delta作为对冲比率

从上面定义中我们知道,在股票价格变化相同情况下,Gamma高的期权Delta变化大且快,Gamma低的期权Delta变化小且慢。

当投资者用标的股票对期权策略进行Delta对冲而实现市场中性时,投资者需要随时关注股票价格变化。当股票价格变化稍大,原来的组合就会偏离中性状态,投资者需要及时买入或卖出适量的股票,使组合恢复中性,避免股票价格带来的市场风险。在连续市场(价格连续,时间连续),这样的动态Delta对冲操作还是可行的;但在真实市场中,价格经常表现为跳跃式的波动,尤其在闭市后重新开市,价格经常出现大幅跳开,此时组合会因为偏离中性而带来策略设计中所未期待的损益。

为预警或避免这种情况的出现,交易员在监测组合的净Delta值时,还需要监测组合的净Gamma值。Gamma值高(正或者负),意味着在相同的股票价格变化下,组合更多的偏离市场中性状态,也就是面临更多的价格风险。

Gamma的特性

同Delta一样,Gamma也会随股票价格、距到期日时间等因素变化而变化。在以后的希腊字母动态特性专题中,我们会更加详细的探讨Gamma的变化规律。以下简要介绍几个特性。读者可以在期权计算器中,自己加强练习。

- 买入期权,Gamma为正;卖出期权,Gamma为负

对于同质(相同标的、相同到期日、相同行权价)的看涨、看跌期权,Gamma值是相同的。由上面的Gamma图我们看到,买入期权时,Gamma永远为正;反之,当卖出期权时,Gamma则为负值。这一点很重要,它意味着当我们买入期权时,不论看涨还是看跌期权,我们均获得Gamma多头,当股票价格上涨时,Delta上涨;当我们卖出期权时,我们获得Gamma空头,当股票价格上涨时,Delta下降。

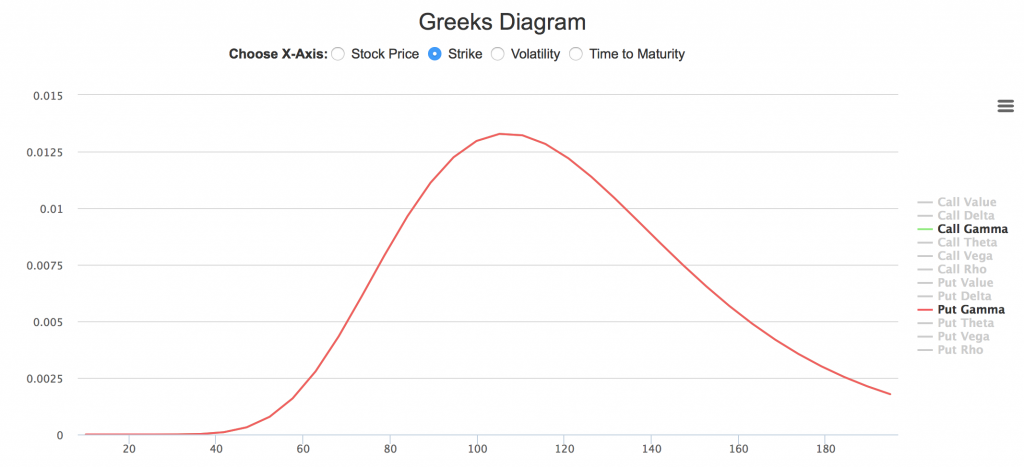

- 平值附近期权Gamma较高

通常来讲,平值附近期权的Gamma较实值或虚值期权高。如下图所示,横坐标为行权价,标的股票价格为100;Gamma峰值出现在105左右。

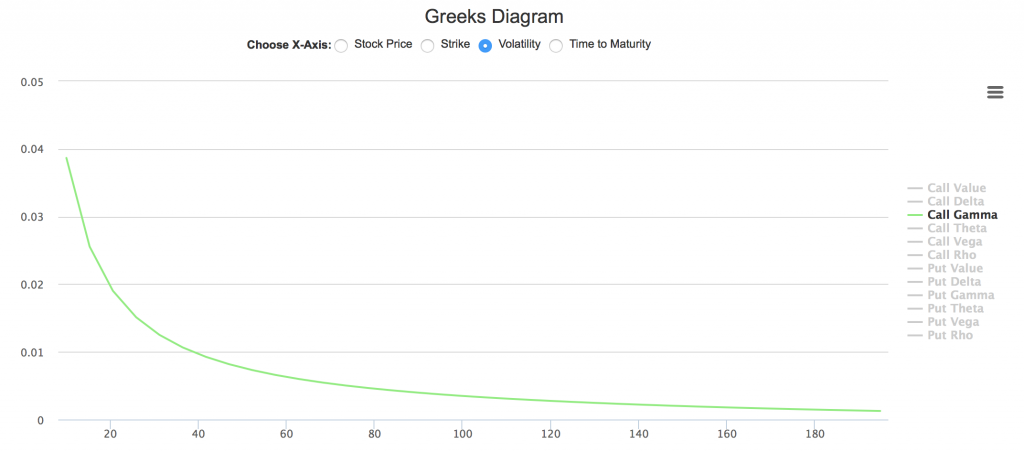

如下图所示。横坐标选取为波动率。

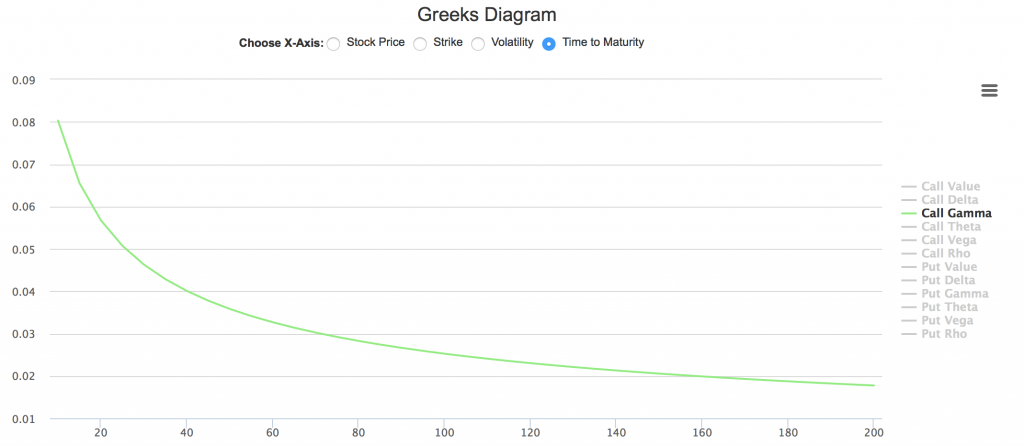

- 平值期权在到期日临近时,Gamma飙升

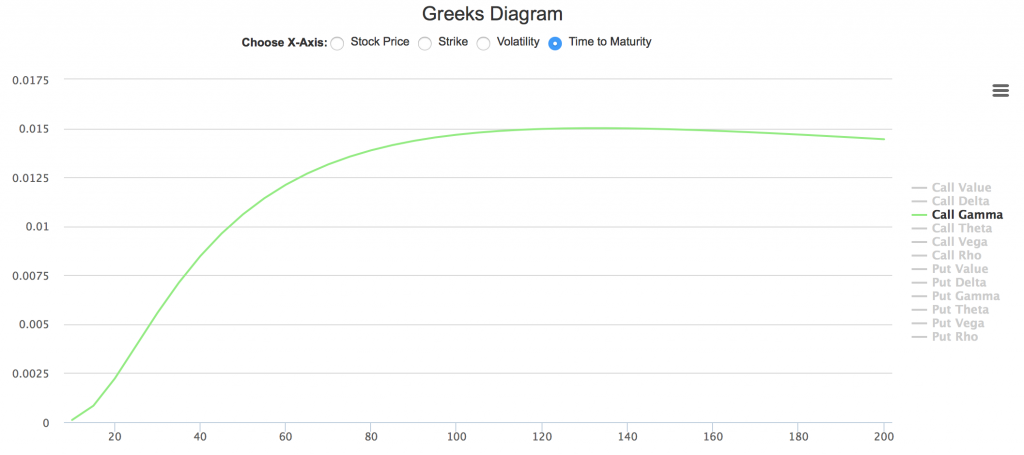

如下图所示,横坐标选取距到期日时间,左侧为到期日。

读者要注意,上面的特性只适合平值附近的期权,对于深度实值和深度虚值期权则恰恰相反。例如下图显示的是行权价为120的虚值看涨期权,临近到期日时Gamma迅速衰减。

Gamma是你的朋友

上面基本特性中,我们讲到买入期权,Gamma为正,获得Gamma多头。

正的Gamma代表股票价格上升时,Delta上升;股票价格下降时,Delta下降。如果我们将Delta看作我们以期权组合代替标的股票的比率,上面的描述可以重新归纳为:当股票价格上升时,我们持仓股票数量增加;当股票价格下降时,我们持仓股票数量减少。这看上去是一个非常不错的交易方式!

我们回顾本节最开始的例子:当股票价格由100变为101时,看涨期权的Delta由0.5868变为0.5986,也就是如果我们持有一个看涨合约,以相应的股票计算,我们的持仓由58.68股上升为59.86股,增加了1.2股。相反,如果股票价格有100下降为99,Delta将由0.5868下降为0.5727,即相应的股票持仓下降为57.27股,减少了1.4股。

显然,当股票价格上升,股票持仓自动增加,而当股票价格下降,股票持仓自动减少,这正是投资者理想的投资模式。现实中,的确有很多专业期权交易员和机构,利用低成本的交易优势,通过这种方法获利。在专业期权交易中,这种方法称为Gamma交易(Gamma Scalping)。下面我们通过实例帮助读者理解。

假设我们构建一个如下的市场中性策略,以期权计算器默认值为例:

- 买入一个平值看涨期权,价格12.82,支付现金12.82 x 100 = 1282; Delta为0.5858

- 同时卖出58.58股标的股票,收入现金100 x 58.58 = 5858

当股票价格变动,我们根据期权Delta的变化进行动态Delta对冲:

- 当股票价格上升为101时,期权Delta为0.5986,需要重新卖出1.28股以实现市场中性。收入现金:101 x 1.28 = 129.28。

- 当股票价格下降回100时,期权Delta返回0.5858,需要买入1.28股;付出现金:100 x 1.28 = 128。

- 当股票价格继续下降至99时,期权Delta为0.5727,需要买入1.31股以实现市场中性。付出现金:99 x 1.31 = 129.69。

- 当股票价格上升回100时,期权Delta返回0.5858,需要卖出1.31股;收入现金:100 x 1.31 = 131。

在上面四次的对冲交易中,我们的操作实际都是低买高卖;因此为我们带来了129.28 - 128 - 129.69 + 131 = 2.59的利润。

上面的例子告诉我们,当我们同时拥有Gamma多头和市场中性组合时,不论股票价格上涨还是下跌,在动态Delta对冲操作中,实现了标的股票的低买高卖,从而为组合带来盈利。细心的读者在反复练习中可以发现,Gamma交易中盈利的大小和Gamma值是正相关的。因此深入了解Gamma的动态特性,为期权初学者研究最佳交易机会,又提供了一个有效的训练领域。

与Gamma多头相反,当投资者卖出期权时(看涨或看跌)时,Gamma为负值,交易者获得Gamma空头。此时,依照上面同样操作,不论股票价格上涨还是下跌,交易都会带来亏损。

至此,读者可能会设想:如果我们都买入期权获得Gamma多头,再利用股票实现Delta对冲,那么我们不是就可以获得无风险的稳定盈利了么?但是常识又告诉我们天下没有免费午餐,那么上面的Gamma交易风险究竟在哪里呢?

其实在众多的期权风险系数当中,Gamma还有一个形影不离的孪生兄弟,那就是描述期权时间损耗的Theta。 从基础知识中,我们知道期权的价值是内在价值和时间价值的总和。在其它变量恒定前提下,随着时间推移,期权的时间价值逐渐衰退,直到到期日时,衰退为零。当投资者买入期权后,实际上是在每天支付Theta账单。现在我们就明白了上面Gamma交易中,投资者还面临Theta风险。

下一节关于Theta的解释中,我们会详细探讨Theta的特性,以及如何合理配置Gamma与Theta,从而在Gamma交易中获得交易优势。