金迷的博客

用文字记载我学股票的经历,希望我能坚持下来,加油!转帖getstarted的文章,放在这里为了我自己复习用,原来可以在这里(http://blog.wenxuecity.com/myblog/70799/201712/10590.html?)

利率差-经济危机最好的预测?

美国的牛市已经持续了八年多了,人们一直在问,牛市还能坚持多久? 这个问题恐怕很难回答,不信你去问股神巴非特,他老人家从来都不正面回答这样的问题。

股市的牛熊虽然很难预测,但我曾经做过一些有关预测经济危机(recession)的研究。这里想和大家一起探讨以下。当时我采集了很多不同的数据,诸如各种各样不同的股指,债券的利率,大宗商品的价格,以及贵金属的价格, 等等。想从中找出能够预测经济危机的信号,最后只有一种信号可以有把握地预测战后每一次经济危机。之后我又GOOGLE了一下 网上是否有类似的研究结果,发现其实已经有很多文章得出类似的结论。

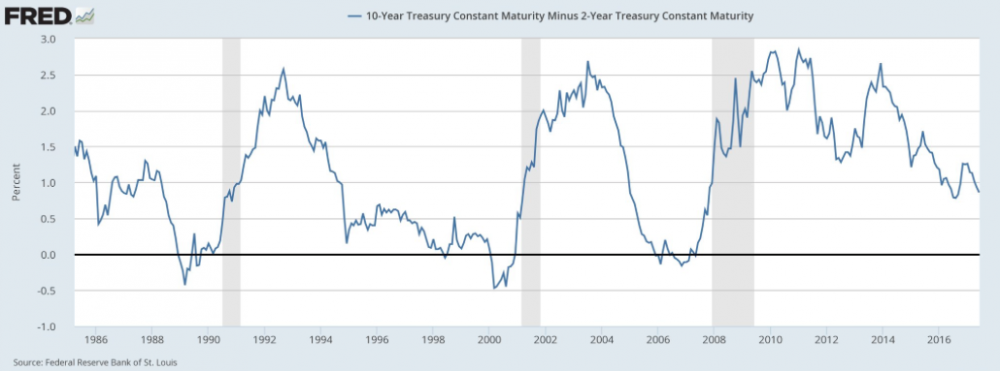

这个信号就是利率差(yield spread),是长期利率和短期利率的差值。一般长期利率用美国联邦政府10年债券利率,短期利率有几个不同版本,有的用联邦政府两年债券利率,有的用一年债券利率,还有用三个月债券利率。因为短期债券三个月到两年的利率相差不大,所以这三种版本也都很相近。下面是一张图:

时间从1985到现在。图中的曲线是10年利率和两年利率的利率差,图中纵向的阴影部分代表经济危机的时段。首先,利率差大部分时间都在零线以上,只有三个时间段跌倒了零线以下。而这三个时间段又正好位于三个经济危机之前。以最后一次经济危机为例,利率差跌到零线以下是2006年,短暂上扬之后重新跌回零线以下,并于2007年停在零线以下相当长一段时间。这其实是一个再明显不过的经济危机的信号了,果然,经济危机在随后的12个月里爆发。另外两次,一次在九十年代初,一次在2001年,情形也都及其类似,网上还有时间更早的图,一直延伸到五十年代,每一次都差不多。

接下来讨论一下利率差背后的经济原理。长期利率主要受债券市场影响,通常反映投资人对经济发展以及通货膨胀的长期预期。短期利率主要由联邦储蓄控制,如果认为经济需要刺激,就降低利率,相反如果认为经济过热就升高利率。正常情况下大部分时间里由市场决定的长期利率都高于联邦储蓄控制的短期利率,然而在某些特殊时期,由于经济发展过热,联邦储蓄会连续提高短期利率,以至于短期利率高于长期利率。所以,利率差出现负值一般是经济过热的表现,而经济危机又是经济过热的产物,利率差作为预测经济危机的信号也就顺理成章了。

接下来的问题是,这个信号今后还灵不灵?虽然过去几十年都没有失误过,但仍不能保证将来就一定准。长期利率现在处于过去三十多年的低点,经过多年的量化宽松,联邦债券利率是否还反映市场对通货膨胀的预期?这一点值得怀疑。世界其它两个主要经济体,欧盟和日本都还没有结束它们各自的量化宽松政策,而这些国家的长期利率对美国的长期利率都有影响。另外,经过上次的经济危机,联邦储蓄对提高短期利率非常谨慎,在这种情况下,利率差是否还具有以往相同的含义?

笔者发文前最后查了一下目前十年对两年债券的利率差,刚好0.5%. 这是近几年最接近零的数值。按照以往的经验,投资人还不必过于紧张,但要注意这个差值在未来几个月的动向。